在中国,工程机械行业景气度与房地产市场息息相关,房地产是工程机械最重要的下游之一,在房地产整体遇冷的情况下,工程机械行业景气度难有起色。

瑞银证券今日发布工程机械行业研报表示,疲弱的房地产新开工将压制工程机械设备的销售,固定资产投资增速仍在下滑,对整体行业保持谨慎态度,相对看好徐工机械和恒立油缸,认为这2股将是整体行业承压背景下的一抹亮色。

房地产拖累工程机械销售

瑞银认为,2014年上半年,工程机械下游相关行业(采矿业,建筑业,交通运输、仓储和邮政业,房地产业,水利、环境和公共设施管理业)投资增长喜忧参半。其中,铁路投资累计同比增速继续复苏,增长8.9%,道路投资增长10.9%;但房地产业投资累计同比增速则持续下降至14.1%,较2013年的20.6%下降6.5个百分点。该行测算的相关行业合计投资累计同比增速仅17.1%,较2013年的20.5%下降3.4个百分点,是2013年初以来的最低水平。

从资金面角度来看,在PSL(抵押补充贷款)和政策性银行的推动下,该行预计中长期企业新增贷款仍将维持高位。另一方面,银行风险偏好回升、银行间市场流动性仍然充裕,相对宽松的信贷条件应该仍能支撑下半年经济继续好转。

瑞银着重提到了房地产遇冷对于工程机械行业的不利影响,房地产销售下降,而新开工面积大幅下滑将压制工程机械设备的销售。

2014年上半年,商品房销售面积累计下降6%,销售额下降7%,房屋新开工面积累计同比下降16.5%;房屋施工面积累计同比增长11.3%,增速较2013年的16.1%明显下降。展望2014年下半年,由于2013年下半年商品房销售面积达7.9亿平米,绝对水平较高,因此该行预计下半年销售面积下降幅度有扩大的可能,从而压制开发商的房地产建设活动。

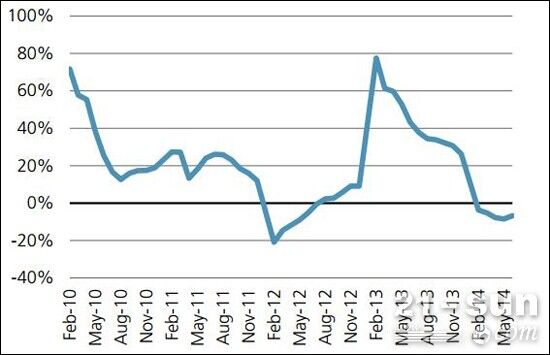

商品房销售金额下滑拖累工程机械销售

行业仍在下滑混凝土机械销量跌幅最大

瑞银表示,行业整体景气度并未好转,下滑之势未改。2013年4月开始,土方机械单月销量增速由负转正,其中挖机销量在2013年四季度实现了超过20%的增长,装载机在8月后亦实现了超过15%的月均销量增长。但进入2014年以来,由于房地产销售及新开工不佳,2014年3月,挖掘机和装载机销量分别下滑8%和4%,结束了11个月的正增长。此后4-7月,跌幅持续扩大,其中7月挖机销量下降27%,装载机销量下滑20%。

挖掘机销量仍在下降

瑞银表示,行业中下滑最严重的莫过于混凝土泵车销量,至今仍未有起色。

2012年下半年以来,混凝土机械行业同比环比均出现较大幅度的下降。从龙头公司三一和中联的表现看,降幅明显,下半年收入分别为93.6/66.9亿元,同比分别下降8.2%/33.6%。与此对应,毛利率亦大幅下降。进入2013年,龙头企业均采取了更为谨慎的营销策略,以控制应收账款的坏账风险,因此,混凝土机械销量继续大幅下滑。2013年下半年,三一重工和中联重科的混凝土机械销售收入仅80亿元左右,而综合毛利率也降至历史低点(分别为12%和21%).

2014年以来,房地产销售和新开工均开始负增长,而混凝土机械中的泵车和搅拌车最主要的下游即来自房地产行业。该行的调研显示,2014年上半年龙头企业的混凝土机械销量下降幅度可能仍在30%以上,该行预计毛利率也将承受压力。该行认为受制于房地产投资的疲弱表现,混凝土机械销量未来三年将仍维持低位。

看好徐工机械和恒立油缸

瑞银认为,房地产行业大周期拐点已经开始出现,未来销量继续高增长的可能性较小,由此带动的房地产新开工及施工量将处于较低水平,因此工程机械行业不存在行业性的机会。从产品分类上,该行预计与基建投资相关度较高的起重机将有更好表现,因此该行看好徐工机械。从未来5-10年看,该行认为核心零部件厂商仍有较大的进口替代机会,看好恒立油缸。

瑞银认为,徐工机械受益基建“微刺激”,房地产影响较小。

徐工机械是国内工程起重机龙头公司,占据50%市场份额,其路面机械、桩工机械与公路、铁路、轨道交通等基建项目关联度较高。而基建作为中央政府“微刺激”的重要发力点,该行预计公司最为受益。

公司于上半年签署了《参股尼加拉瓜发展投资有限公司框架协议》,并且将成为运河工程设备独家供应商,这主要得益于徐工集团丰富的产品种类。根据规划,该运河总投资额超过250亿英镑,该行预计设备投资在10-13%之间,尼加拉瓜运河项目是公司业绩的潜在增长点,若成功实施将明显增厚公司净利润。但该项目存在较大的政治风险和融资风险。

江苏省委常委会上半年讨论通过了《关于全面深化国有企业和国有资产管理体制改革的意见》。该行判断,国企改革的推进可能在两方面促进公司发展:一是集团内优质资产有望继续注入上市公司;二是在管理层持股较低的情况下,有望采取股权激励的模式改善企业经营质量,提高利润率水平。

该行维持公司2014-2016年0.76/0.87/1.06的EPS预测,维持9.6元目标价不变。该行认为,在公司基本面企稳的背景下,运河项目及国企改革的推进有望成为股价的催化剂,维持“买入”评级。

瑞银另外一只看好的股票是恒立油缸。瑞银认为,尽管其挖机油缸销量低于预期,新业务仍在推进之中。

2014年国内挖机销售下降11.2%,其中大/中/小挖机下滑幅度分别为-4.8%/-19.6%/-4.4%;行业低迷导致行业竞争更加激烈,产品价格略有调整,导致公司上半年挖机专用油缸销售收入下降28%。在房地产行业进入下行周期的背景下,该行认为,公司挖机油缸将在低位振荡。

公司新业务仍在投入期,2013年人员数量增长20%,导致费用绝对额仍在上升,同时部分在建工程将逐步转固计提折旧,使公司净利率大幅下降。该行认为,公司在泵阀板块的投入尚未结束,未来在人员及折旧方面的压力仍然较大。

公司小挖液压主泵已经完成试验台性能测试,测试情况良好,目前正在进行耐久性测试;挖掘机8t主阀目前正在进行试验台测试和装机测试,测试结果良好,仍在进行操控性的优化完善之中。该行认为,公司泵阀研发进展较为稳定,未来有望成为公司新的增长点。

该行下调公司2014-2016年EPS预测至0.20/0.23/0.30元(原为0.51/0.60/0.77),该行看好公司未来泵阀的发展前景,下调目标价至12.5元(原为15元),对应2014-2016年P/E估值为63/54/42倍。